ML System – aktualizacja wykresu i co nieco o podrzuconej rybie

Posted by Marek | Posted in akcje | Posted on 03-02-2020 3:30 pm

29

Jak zapewne stali czytelnicy pamiętają, owej spółce przyglądaliśmy się już w końcówce września, gdyż wraz z ogromnym rządowym programem dotacji do czystej energii (w ramach dywersyfikacji źródeł energii i walki ze smogiem), cała branża OZE nabierała rozpędu. Napływ pieniędzy na rynek zwiększył marże, bo ceny mocno poszły w górę. Kiedy przed laty sam zdecydowałem się pokryć dach ogniwami fotowoltaicznymi, by uzyskać samowystarczalność energetyczną, zapłaciłem za wszystko mniej więcej o połowę taniej, ale oczywiście mam świadomość, że pensje poszły w górę, więc instalatorzy za robociznę muszą też brać więcej.

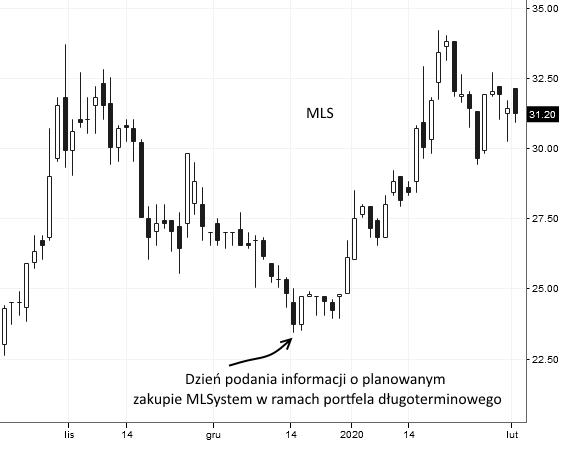

Wracając jednak do tematu, w połowie grudnia w ramach małego bonusu świątecznego ujawniłem publicznie na blogu, że zamierzam zakupić ML System w ramach portfela długoterminowego (ów moment oznaczyłem na wykresie).

Czym jest dla mnie portfel długoterminowy? To miejsce doboru raczkujących walorów z przeznaczeniem na emeryturę, czyli zakładam długi horyzont inwestycyjny i nie przejmuję się okresowymi wahaniami kursu. Traktuję to jako wejście w rozwijający się biznes, korzystanie po drodze z dywidend i wyjście z inwestycji po 10-15 latach, gdy biznes będzie już „ugruntowany” a stopa zwrotu – jeśli ów biznes rzeczywiście się rozwinie – będzie czterocyfrowa. To strategia, którą się kierowałem kupując MLS.

Taką samą strategię przyjąłem wobec Browaru Jastrzębie, producenta piw kraftowych. Biznes jest w powijakach, przymierzają się do wejścia na giełdę, a na wiosnę dopiero zakończą budowę budynku browaru i będą mogli ruszyć z własną produkcją. Wtedy też będzie większa marża bo odpadną prowizje jakie muszą płacić innym browarom za wynajem ich infrastruktury.

Do tego zarząd nie pobiera wynagrodzenia za swoją pracę. Są to zarazem główni udziałowcy i zamierzają zarabiać jedynie z poboru dywidendy, co oznacza, że wierzą w powodzenie biznesu i siłą rzeczy będą dbać o zyski, bo nikt przecież nie zamierza pracować za darmo. Dlatego zamierzam obserwować wzrost ich produkcji, ekspansję na rynku (obecnie tylko kilka pubów w stolicy ma ich piwo w swojej ofercie, a najczęściej po dostawie szybko się rozchodzi, więc po uruchomieniu własnej produkcji, będzie ciągłość dostaw), korzystać przez lata z dywidendy, a gdy nadejdzie już apogeum raczkującej obecnie mody na piwa kraftowe, zamierzam owe akcje sprzedać. Wyjątkiem byłaby sytuacja, gdyby akcje wzrosły na debiucie o trzycyfrową wartość, wtedy rozważyłbym sprzedaż części posiadanych papierów (by wyjąć to co włożyłem i niech pracuje dalej jedynie sam zysk) i ewentualnie na każdej większej korekcie dokupywałbym akcji.

Tak wyglądają moje strategie dla portfela długoterminowego.

Po mailach widzę, że dużo osób zakupiło ten papier w grudniu, zaraz po mojej informacji co zamierzam kupić i pyta co dalej z tym zrobić 🙂

Powiem tak, zawsze przed grą na giełdzie trzeba się zastanowić w jakim celu to robimy. Jeśli chcemy skorzystać z aktualnej fali, zarobić swoje i zysk przeznaczyć na zakup innych, co nieco przecenionych spółek z dużym potencjałem, to śmiało te kilkadziesiąt procent zysku można już z MLS zabrać. To jakby nie patrzeć wiele lat trzymania środków na lokacie, więc jesteśmy o te kilka lat przed innymi 🙂

Natomiast jeśli chcemy zaryzykować (np. utratę tego co już jest zarobione) i założyć, że MLS uda się ekspansja na rynku przeźroczystych szyb produkujących prąd, a wystarczy, że jeden większy drapacz chmur, będzie chciał stać się zeroenergetycznym budynkiem, to wtedy trzyma się papier długoterminowo. Wirus z Wuhan na pewno pokrzyżował plany produkcyjne wielu chińskim fabrykom, więc MLS jak ruszy z produkcją szyb w technologii kropek kwantowych, to będzie miał swoje pięć minut. Strategia emerytalna, długoterminowa, to obserwacja jak rośnie ich produkcja, jak innowacje napędzają zyski i gdy rynek będzie już nasycony i na każdym kroku będziemy już widzieli zainstalowane szyby prądotwórcze, to wtedy będzie czas na zmiany w portfelu długoterminowym. No i oczywiście tego typu strategia ma też swoje wady (stąd ja wykorzystuję dla nich tyle, na ile pozwala IKZE). Pieniądze leżą odłogiem, a w biznes w który zainwestowaliśmy zawsze ktoś może rzucić jakieś kłody 😉

Jestem jednym z tych co skorzystali. Dzięki Marku! Połowę tj. 3100 akcji już sprzedałem parę dni temu, ale resztę będę trzymał wg Twoich wskazówek.

Cieszę się, że mogłem pomóc 🙂

Marek, a planujesz coś we Wrocławiu? Obecnie widzę tylko Katowice i Wawkę.

Ciężko powiedzieć. Daję jakieś 35% szans. Wyślij do mnie maila, zapiszę Cię na kartce i jeśli się coś wykrystalizuje to dam znać.

A Poznań?

Jakieś 30% szans.

Najlepiej wysłać do mnie maila i jak pojawi się dane miasto, to wtedy się odezwę.

Niech stracę, przyznam się .. też skorzystałem. Nie ma to jak dobry karpik na święta 😉

Marku, nie wiem czy będziesz skłonny podzielić się tą informacją, ale zapytam, jakie jeszcze walory masz w portfelu długoterminowym? Rzecz jasna nie liczę na wskazanie wszystkich, ale może jeszcze jakiś przykład poza dwoma z wpisu.

Z akcji w portfelu długoterminowym mam tylko dwa walory i wszystkie ujawniłem na blogu: MLS oraz Browar Jastrzębie z crowdfundingu (pierwszy wpis był w sierpniu i można było cały czas załapać się na dodatkową emisję).

Specjalizuję się w typowych spekulacjach średnioterminowych, czyli jak jest sygnał – kupuję, a jak jest miejsce docelowe/sygnał sprzedaży, to bez sentymentu się tego pozbywam. Czasem SL wybija tego samego dnia, a czasem pozycję trzymam miesiąc czy rok.

Także portfel emerytalny (długoterminowy) to dla mnie coś nowego bo na 10-15 lat nie zamrażałem jeszcze nigdy środków, więc staram się tam głównie startUp’y dobierać albo firmy, które jeszcze nie mają linii produkcyjnych i dopiero jak one ruszą, to zaczną pojawiać się zyski.

Dodatkowo emeryturę zasilam też obligacjami 500+ (indeksowanymi inflacją, więc nie stracę w przypadku hiperinflacji, co czeka walory nie posiadające owej indeksacji). No i chyba się starzeję, bo spada mi ekspozycja na ryzyko i wolę teraz odpuszczać zagrania bardziej ryzykowne, które jeszcze dziesięć lat temu grałem bez mrugnięcia okiem 😉

O o, to to to! To jest to, co mnie najbardziej ciekawi – jak wygląda Marku agresywna i ryzykowna gra w Twoim wykonaniu 🙂

No np. Browar jest takim zagraniem. Liczę na dużą stopę zwrotu, ale też ponoszę ryzyko, bo stawiam na długi termin, dywidendy i stopniowy wzrost wartości 🙂

A czy Twoje plany Marku zakładają kupowanie kolejnych pakietów MLSystem w ramach IKZE w kolejnych latach i zwiększanie zaangażowania w spółkę? Czy raczej będziesz szukał kolejnych startupów z potencjałem?

Zależy od kursu 🙂 Jeśli akurat zbiegnie się to przypadkiem z jakąś korektą czy nawet porządnym krachem (mam takiego znajomego co już 5 lat temu wieszczył załamanie, stagnację i bankructwo naszego kraju), to pewnie dobiorę 🙂

Hej!

Ja nie skorzystałem, bo wątek o MLS był we wrześniu, a potem nowe komentarze (w tym ryba) były w grudniu. Da się to jakoś ogarnąć?

Tak jak oznaczyłem na wykresie, ryba była w grudniu 😉 Najprościej to po prostu przeglądać co jakiś czas wątek związany z danym walorem 🙂

Raczej trzeba „SIĘ” ogarnąć i zasuwać na szkolenie 🙂

Dla mnie sygnał z Esencji Spekulacji był kilka dni po grudniowej rybie, ale walor był pod obserwacją od września, po wpisie Marka.

Pozdrawiam

Marku jak widzisz fundamentalnie firmę w tym co teraz mamy? Bo że technicznie jest słabo to widać.

Mój horyzont dla IKZE to 10-15 lat, więc obecne spadki dla portfela długoterminowego nie mają dla mnie znaczenia 🙂

Hej Marku,

Odnośnie tych obligacji 500+ to niestety ale wydaje się że w przypadku hiperinflacji jednak trochę stracisz:( wszystko przez podatek dochodowy którego wartosc przy hiperinflacji przekroczy marżę. Choc i tak oczywiście lepiej jest skorzystać z takiego narzędzia bo częściowo ochroni kapitał w porównaniu do tradycyjnej skarpety;)

@Ciemar

Post hoc ergo propter hoc.

Właśnie dlatego, że byłem na szkoleniu, wiem, że sygnał o którym piszesz był niegrywalny. Jeden z warunków koniecznych, wymienionych na początku skryptu, nie był spełniony.

Co innego jednak zagranie spekulacyjne, a co innego ryba od Marka z długim terminem przydatności.

@Mariokrk

Jeśli chodzi setup z ES to masz 100% rację 🙂

Ale wiele osób prezentuje postawę niemalże roszczeniową w stosunku do Marka i jest to trochę denerwujące.

Pozdrawiam

Ogólnie zasada pozwól zyskom rosną na razie by się tutaj sprawdziła. Akurat dzisiaj mamy wybicie i ruch w stronę historycznych maksimów. Nie wiem na ile działa linkowanie, ale spróbuje MLS 5 luty 2020.

Marku,

takie pytanie co byś samemu bardziej polecił osobie która nie wie co wybrać , bardziej IKE czy IKZE ( dodam że różnice znam jakie są między nimi oraz to że limity roczne nie zawsze były by wyczerpane jeżeli chodzi o wpłaty )

Z góry dzięki za odpowiedź i pozdrawiam serdecznie ☝️

Ja wybrałem IKZE 🙂

Jeżeli jesteś na etacie to wybierz IKZE; za kila miesięcy będziesz miał IKE zamiast OFE; wiec na emeryturze będzie sobie można porównać co było lepszym wyborem; ja tez zdecydowałem się na IKZE;

To teraz wiem jak wykorzystać grę na giełdzie na nowym rachunku maklerskim IKZE 🙂

Dzięki Panowie za podpowiedź.

Ja też skorzystałem, za co dziękuję :). A teraz to się nawet zastanawiam czy nie dobrać, bo właśnie znalazłem info wskazujące, że firma może przy okazji „skorzystać” na zawirowaniach wirusowych – wprowadzili do sprzedaży szklaną przegrodę chroniącą przed wirusami w wersji aktywnej i pasywnej. Tego się nie spodziewałem i choć nie mam pojęcia czy rzeczywiście uda się to rozwiązanie spieniężyć to miło widzieć, że zarząd reaguje na to co się dzieje.

Planowana jest emisja 1,5 mln akcji bez prawa poboru. Zapewne poszło kilka dobrych info. w ostatnim tyg. aby podbić cenę emisji. Macie jakieś scenariusze? Może warto zrobić małe kółko.. część oddać i „zakładając” niższą cenę emisji dobrać.

Ja, tak jak pisałem, trzymam długoterminowo 🙂