JSW – królowa spekulantów – widoki po referendum

Posted by Marek | Posted in akcje | Posted on 13-02-2026 10:42 am

18

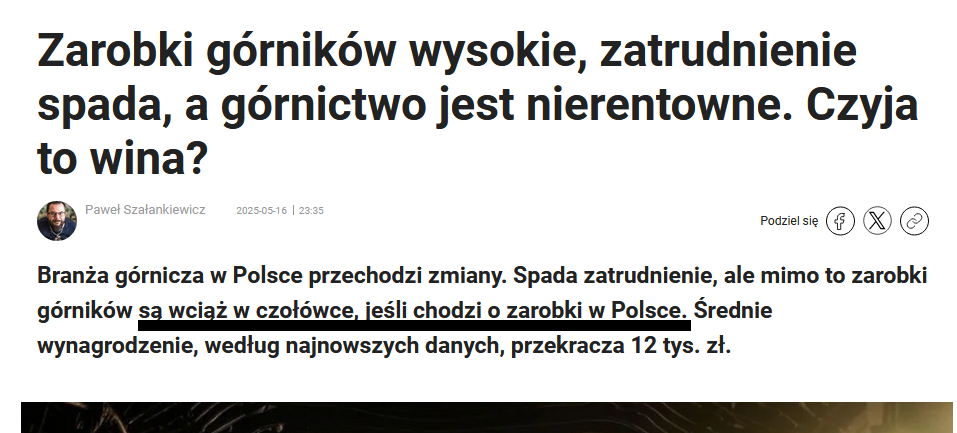

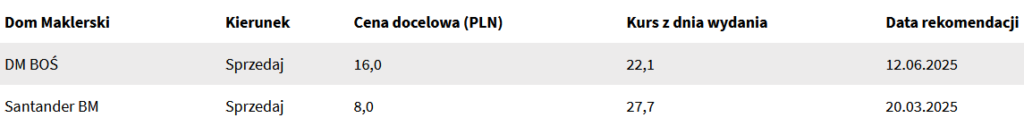

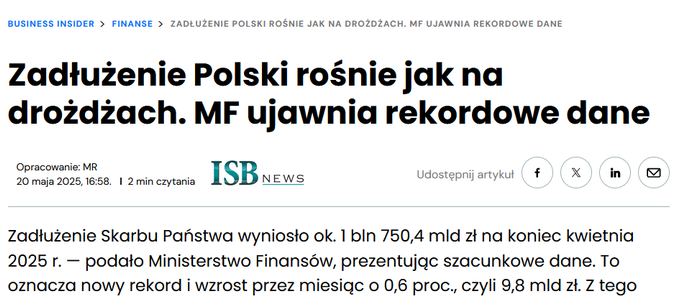

We wczorajszym referendum 97,24 procent załogi zagłosowało za porozumieniem ograniczającym ich uposażenie (zawieszenie prawa do 14. pensji za 2026 r., przesunięcie wypłaty 14. pensji za 2025 r. na 2027 r., zawieszenie deputatu węglowego). Oczywiście dla każdego komu matematyka nie jest obca, to owe wynegocjowane działania dają szansę przetrwania spółki tylko pod warunkiem odbicia na rynku węgla. Po prostu nie ma co się oszukiwać, po analizie zestawień kosztów wyraźnie widać, że bez wzrostu cen węgla to się nie zepnie.

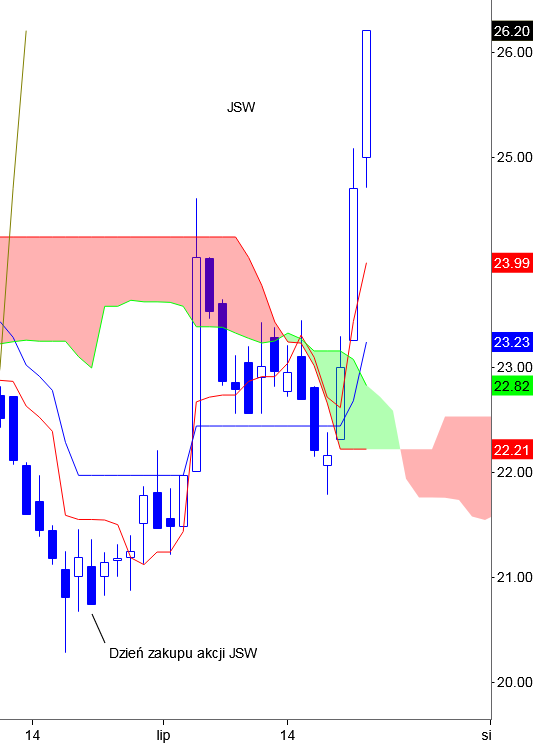

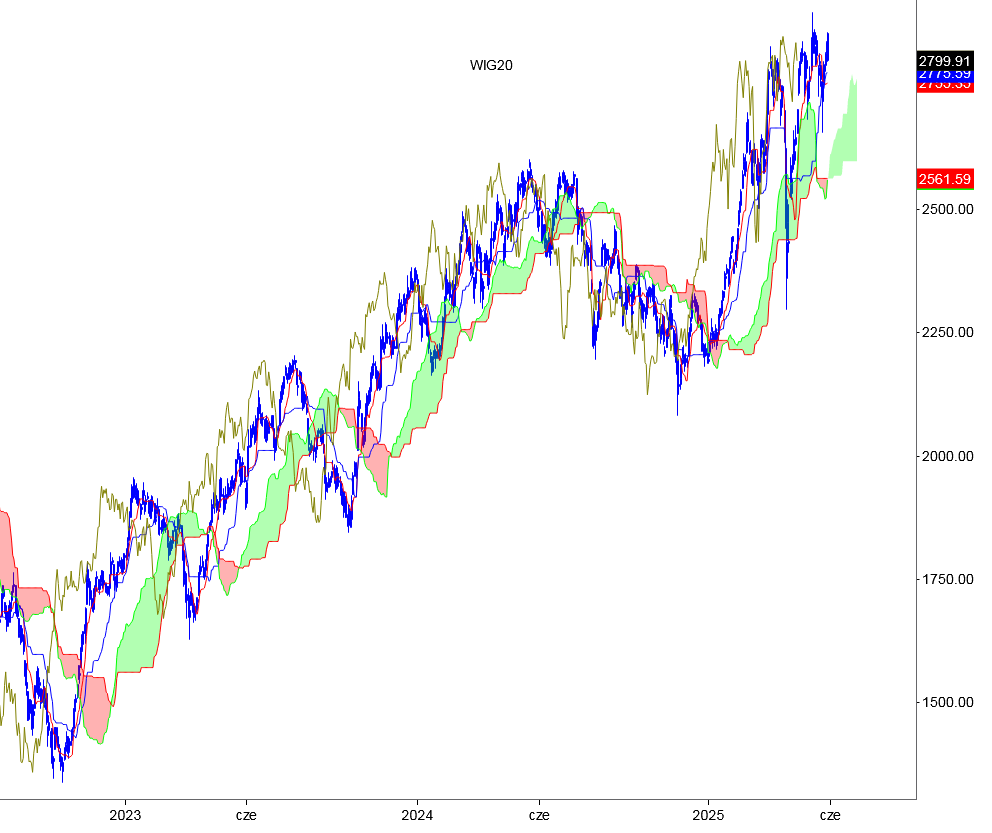

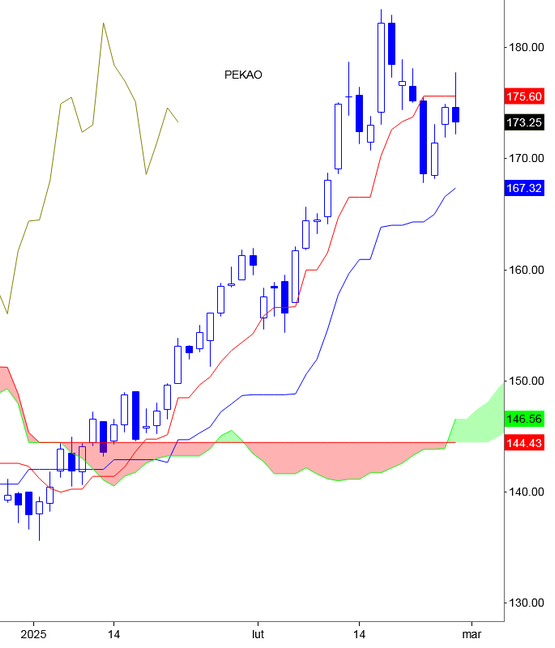

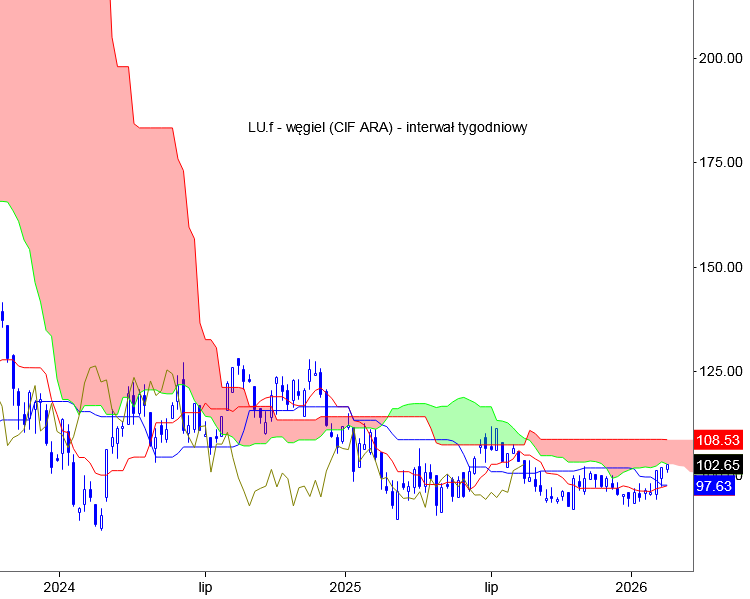

Natomiast być może im się faktycznie uda załatwić sprawę bez większych cięć, bo na wykresie tygodniowym linie Tenkan-sen oraz Kijun-sen zaczynają się do siebie zbliżać, choć silnych sygnałów kupna na moment pisania niniejszego wpisu nie ma żadnych. Najbliższe sesje zapewne dają odpowiedź.

Plusem oczywiście jest, że udało się ściąć odrobinę wydatki. Zawsze to krok do przodu, ale jeśli ceny nie wystrzelą, to niewiele takie cięcia dają.

Kto czytał podręczniki z ekonomii na studiach ten wie, że kluczowe z biznesowego punktu widzenia jest drastyczne ścięcie kosztów stałych, czyli pensji. Realnie jest to natomiast niewykonalne, albo trudne do wykonania, ze względu na zbliżające się wybory w 2027. Politycy boją się zamętu, strajków, czarnego PR i dlatego zagrali va banque, licząc na przeczekanie niskich cen, by nie drażnić załogi.

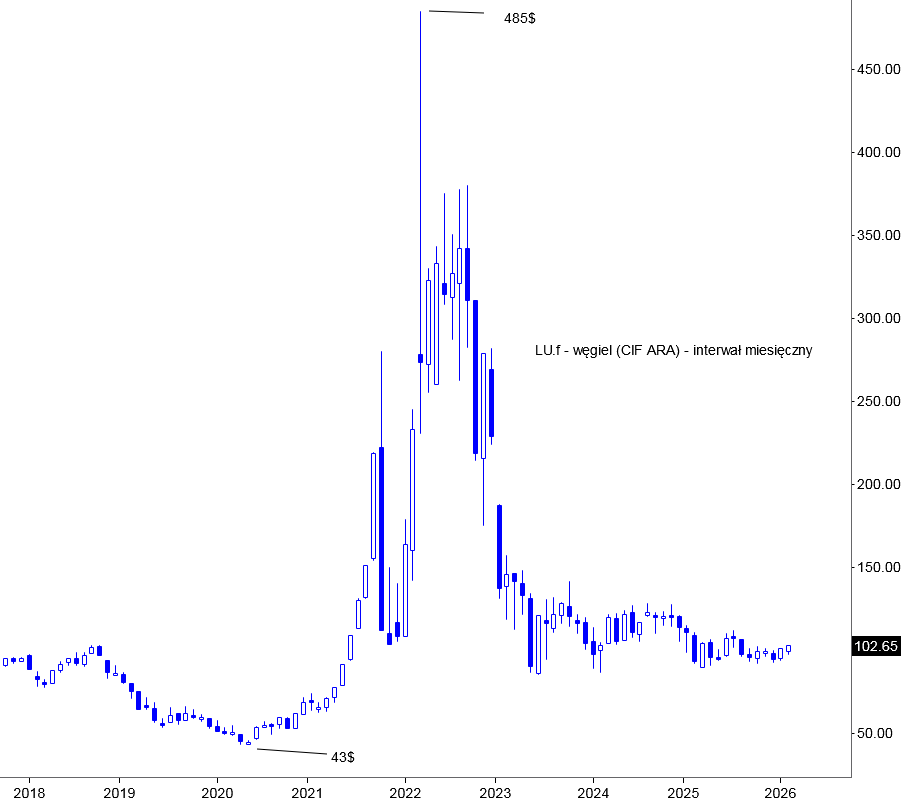

Wielu ocenia, że ten plan może im się udać, gdyż trendy na rynkach cyklicznie się zmieniają. Zwłaszcza, że ceny węgla mają gdzie rosnąć. Sceptycy z kolei uważają, że dołek sprzed paru lat też może przyciągnąć.

Czyli przetrwanie JSW zależy od cen węgla. Jeśli ceny surowca odpowiednio wzrosną, obecne porozumienie w zupełności wystarczy. W przypadku dalszych spadków, niestety kolejne cięcia będą niezbędne zgodnie z balansem na linii dochody-koszty.

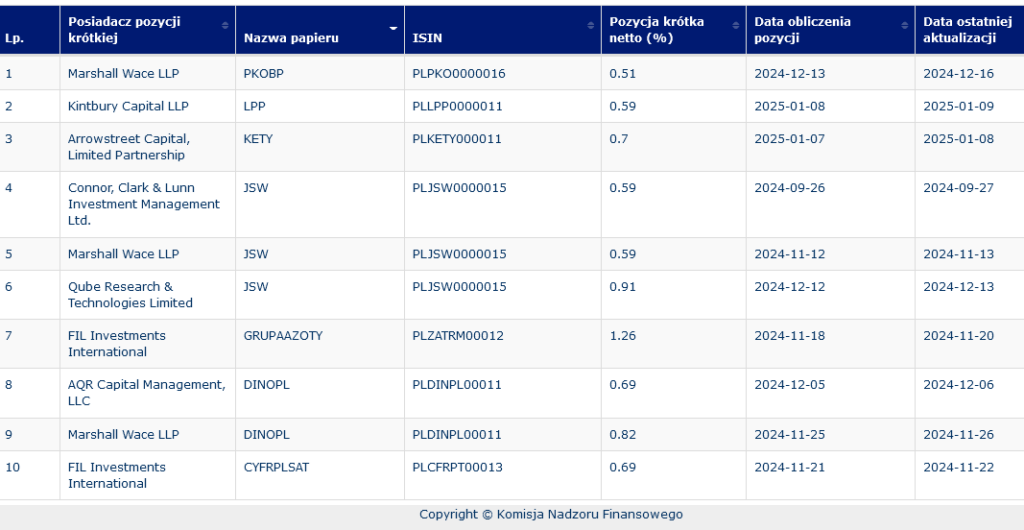

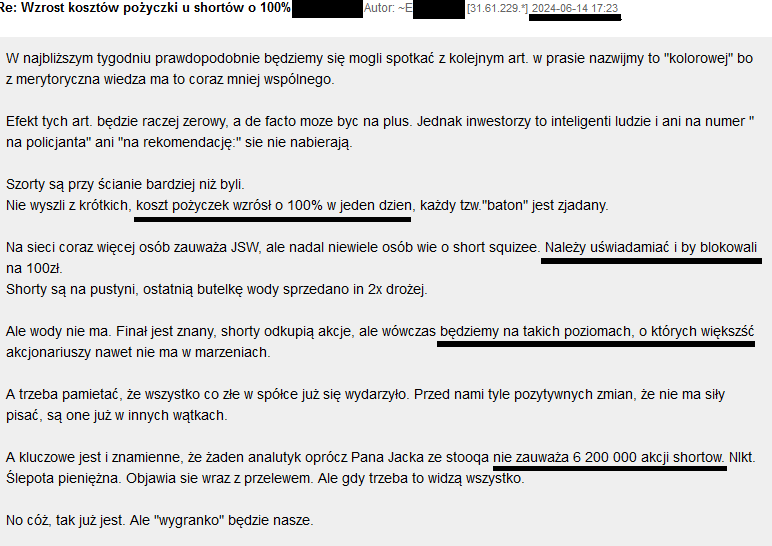

Natomiast kursy spółek rządzą się swoimi prawami. Tu kotłują się emocje. Jedni kupują plotki i sprzedają fakty, inni kupują dla idei wygryzienia „grubego” z shortów, jeszcze inni obstawiając zmiany trendu na rynku węgla bądź osłabienia się złotówki (im słabszy złoty, tym więcej się dostaje za każdego dolara, przy sprzedaży np. 100 mln $, to różnica w kursie po 3zł a 4zł to aż 100 mln złotych – tak na marginesie to wypłaty KPO trafiają nam się w fatalnym momencie, przy kursie 5zł za euro, każdy miliard € z KPO dałby 5 mld zł, co więcej jak nadejdzie czas spłat tych pożyczek, to euro zapewne będzie dużo droższe niż obecnie, zgodnie z cyklami rynkowymi).

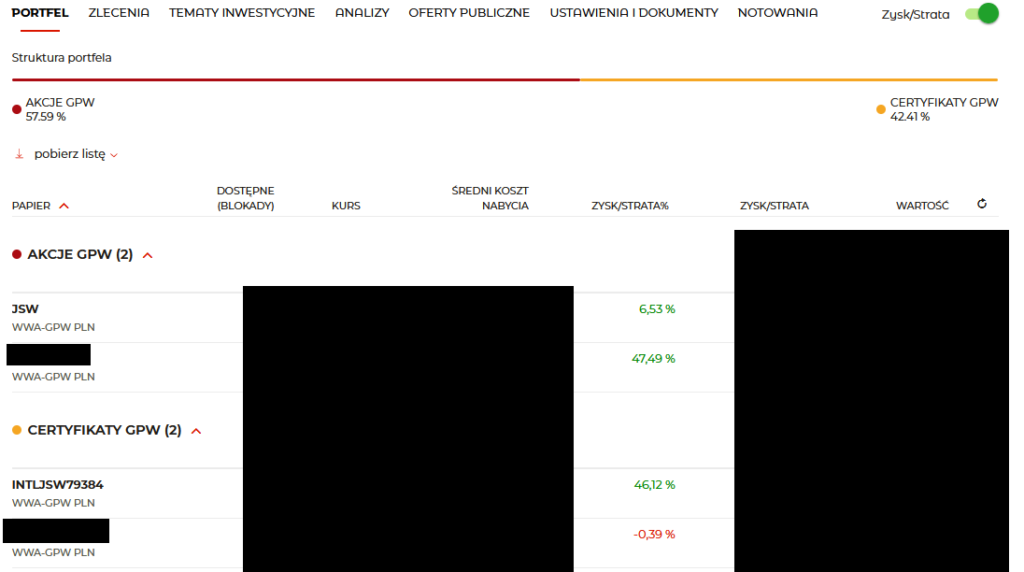

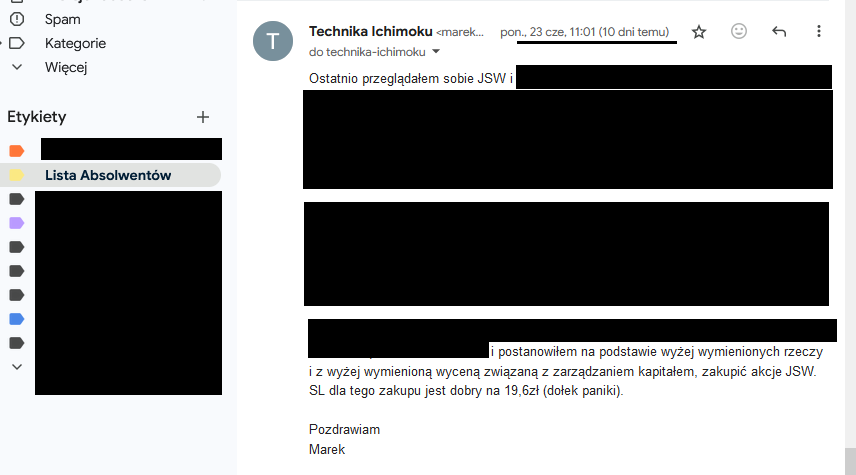

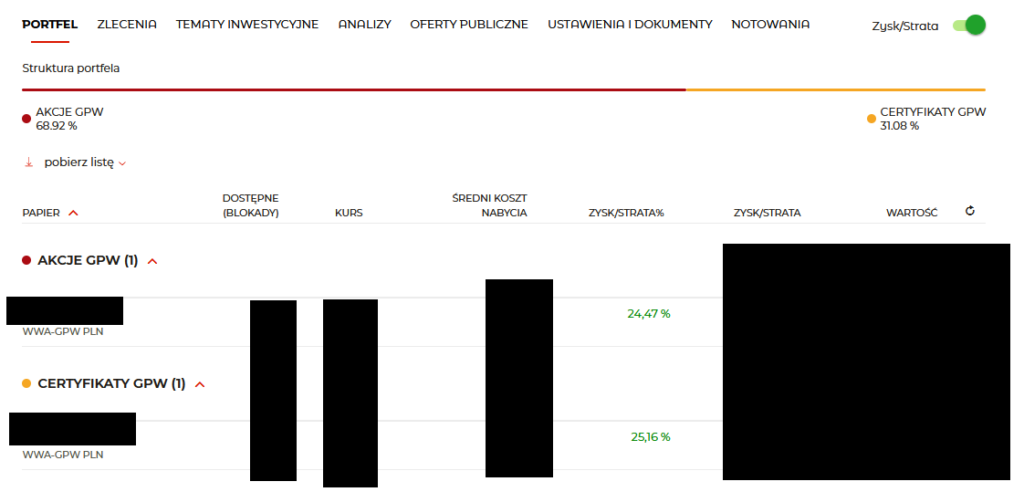

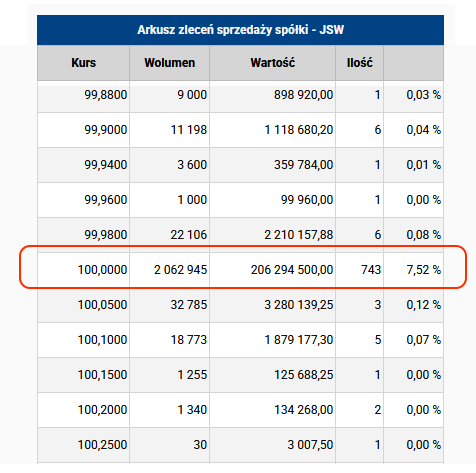

Można też na przykład mieć podejście metodologiczne do spekulacji. JSW była omawiana w ub. tygodniu u nas na naszej Liście Absolwentów (grupie mailingowej dla osób po obydwu szkoleniach), bo akurat padł sygnał. 🙂 Póki co rośnie, ale SL i jego podciąganie zgodnie z metodologią przedstawioną na szkoleniach przypilnuje pozycję, gdyby rosnąć dalej nie chciało.